NOTA DEL EDITOR: Esta idea de inversión es obtenida de una carta trimestral del fondo DLTV Europe.

* * *

Semapa [ELI: SEM] es una empresa fundada por Pedro Queiroz Pereira en 1990. La historia de Semapa, principalmente está ligada, a la compra de participaciones mayoritarias de la cementera Secil en el año 1994 y la papelera integrada Navigator (antigua Portucel) en el año 2004.

Desde el año 1995 hasta el año 2023 el valor en libros ha pasado de 95 m eur hasta los 1,471 m eur. La rentabilidad media sobre recursos propios (ROE) desde el 1995 ha sido del 29.7% y el ROE medio desde el 2018 ha sido del 21.17%. Además, desde 1995 ha pagado 956.1m eur en dividendos. Con este conjunto de datos podemos afirmar que Semapa ha generado un extraordinario valor en las pasadas décadas. Ahora la pregunta importante es si va a seguir generando valor a tasas atractivas en el futuro.

Procederemos a nombrar los activos principales de Semapa: 70% Navigator, Secil, ETSA, Triangle´s Cycling Equipments, además de un conjunto de participaciones en fondos de venture capital. El activo principal de Semapa es el 70% que tiene en Navigator. A precios de mercado (3.86 eur acción), la participación vale 1921m eur (82.6% del GAV de Semapa, si valoramos el resto de los activos con descuentos de entre el -35-50% respecto a valor en libros por un ejercicio de extremo conservadurismo, aunque las otras participadas tengan buenos retornos sobre sus valores en libros). Con estas cifras restándole los 200 m aprox de deuda neta con recurso, el valor de Semapa serían 2098.3 m euros (30.92 euros).

Actualmente, Semapa cotiza a 14.84 eur por acción, teniendo una capitalización bursátil de 1,006m eur. (0.68x Valor en Libros). En 2023 ganó 244 m euros (PER 4.1x) y podemos afirmar con contundencia que en el resto de la década ganará al menos 200 millones anuales.

Con este conjunto de cifras Semapa cotiza con un descuento del -52% respecto a una valoración sumamente conservadora. Además, esta debería aumentar a unos 200 m de euros anualmente.

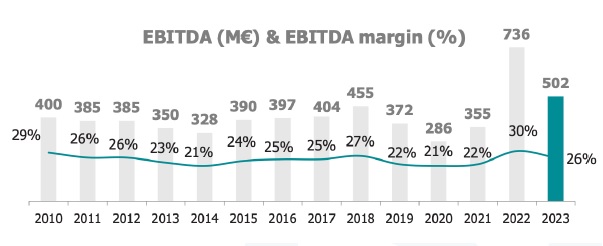

Navigator, la principal participada de Semapa, es un productor de papel integrado con pulpa, productor de tissue, generador de energía y propietario y gestor de activos forestales, que hacen que su integración sea total. Desde que entra uno de sus activos industriales en producción en el año 2010 (Setúbal) la generación de resultados y dividendos han sido extremadamente estables.

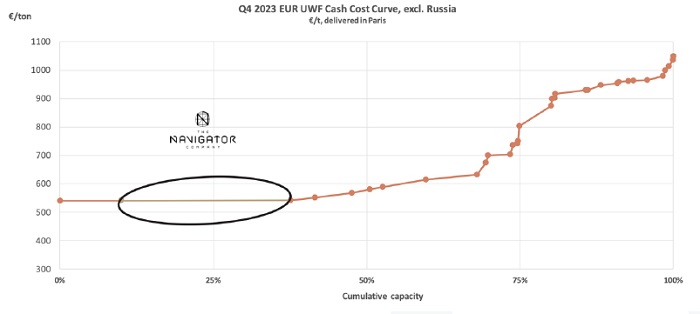

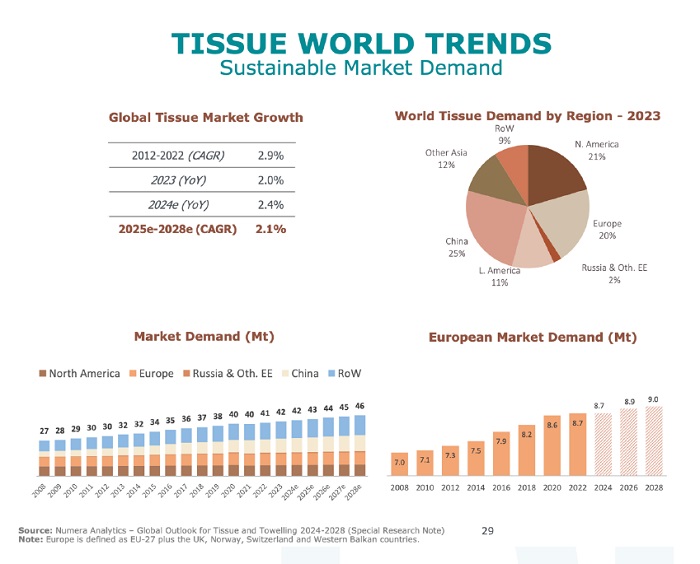

La gran incógnita que tiene los inversores con Navigator es que la demanda de UWF (Uncoated Wood Free) paper, su principal producto, está en declive. Desde el 2013 lleva reduciéndose a una tasa del -2% anual. Sin embargo, debido a la escala de los activos de Navigator, al grado de integración y a que posee marcas premium, le ha permitido sacar mejores márgenes que nadie. Eso se traduce en un mejor precio de venta de sus productos y un menor coste de producción. Pero un factor que no tienen en cuenta los inversores es que Navigator también está presente en Tissue donde la demanda crece a un 2.1% anual, y además tiene la posibilidad de convertir parte de su capacidad de UWF en ciertos papeles de packaging (ya lo está haciendo).

Desde el 2010 (que abrió la planta de Setúbal) hasta 2023, Navigator ha tenido un ROE medio del 17%, y un ROCE medio del 13%. Eso se traduce en unos beneficios netos medios de 210.3 m eur y unos dividendos en este periodo de 200 m eur anuales. En el año 2023 ganó 274m eur (PE 10x) y capitaliza a 2750 m eur., con unos beneficios netos estimados de entre 270-300 millones y dividendos de entre 200-250 millones anuales. En síntesis, Navigator es una empresa que no tiene mucho crecimiento, pero es extremadamente recurrente, además sus retornos sobre capital empleado y sobre recurso propios son muy atractivos. Con estos dos análisis podemos afirmar que Semapa posee negocios magníficos y tiene un robusto balance (200 millones de deuda con recurso contra activos de 2,300 millones). Sin embargo, su infravaloración se deriva de:

a. Sodim (Familia Queiroz Pereira) posee el 82% de Semapa y después de sus 2 OPA´s de 2015 y 2021 el mercado cree que harán otra que no recoja todo el valor de Semapa. b. Baja liquidez de Semapa, negocia alrededor de 0.5m eur diariamente. c. No tiene política de dividendos definida (el tamaño del dividendo se decide en base a factores subjetivos). d. Riesgo de mala alocación de capital futura por parte de Semapa. e. Baja transparencia con respecto a las nuevas inversiones que está realizando. f. Un gobierno corporativo mejorable.

Estamos en contacto con Semapa, sugiriendo que cambios tiene que implementar para que el precio al que cotiza se acerque al valor real. También estaremos muy encima empujando que el gobierno corporativo mejore.

Debido a nuestra incertidumbre de si estos cambios se implementarán, somos muy conservadores a la hora de hacer nuestras valoraciones. Asumimos un -50% de descuento sobre el valor estimado lo que se traduciría en un valor objetivo a 2030 de 1,699.1m eur (dividendos incluidos), que es igual a 24.32 euros por acción (potencial del 65.44% en 6.5 años, que equivale a un 10% de TIR). En caso contrario, sino cotizase con descuento su precio objetivo en el año 2030 sería de 48.64 euros (+230.8% de potencial).

El contenido de este sitio web no es una oferta de venta ni la solicitud de una oferta para comprar ningún tipo de valor en ninguna jurisdicción. El contenido se distribuye solo con fines informativos y no debe interpretarse como un consejo de inversión o una recomendación para vender o comprar cualquier valor u otro tipo de inversión, o emprender cualquier estrategia de inversión. No hay garantías, expresas o implícitas, en cuanto a la exactitud, integridad o resultados obtenidos de cualquier información establecida en este sitio web. Los directivos, ejecutivos, empleados, y/o autores contribuyentes de BeyondProxy pueden tener cargos y pueden, de vez en cuando, realizar compras o ventas de los valores u otras inversiones discutidas o evaluadas en este sitio web.

About The Author: Beltrán Palazuelo

Beltrán Palazuelo Barroso es fund manager de DLTV Europe, fondo de inversión de Dux Inversores.

DLTV Europe es un fondo global que invierte fundamentalmente en acciones europeas, con una filosofía basándose en el análisis fundamental, el largo plazo, la alineación de intereses y la independencia total.

Anteriormente, Beltrán fue equity research analyst y portfolio manager en Santalucía AM; Alpha Plus Gestora, y en Intervinvest Global Asset Management, con sede en Boston.

More posts by Beltrán Palazuelo