NOTA DEL EDITOR: Este texto es obtenido de una carta semestral de Marango Equity Fund FI.

* * *

Nuestra ventaja al invertir no radica en descubrir información oculta, sino en nuestra capacidad para analizar los negocios desde una perspectiva diferente y con un horizonte temporal mayor que gran parte de los inversores. Nos enfocamos en las mejores ideas de inversión, independientemente del tamaño de la empresa.

Las “Siete Magníficas”

Un ejemplo son las denominadas “siete Magníficas”, grupo formado por algunas de las mejores empresas jamás creadas y con una influencia indiscutible en los mercados financieros. Sus acciones dominan muchos fondos indexados pasivos (~33% del S&P 500) y representan una parte significativa del rendimiento de los mercados.

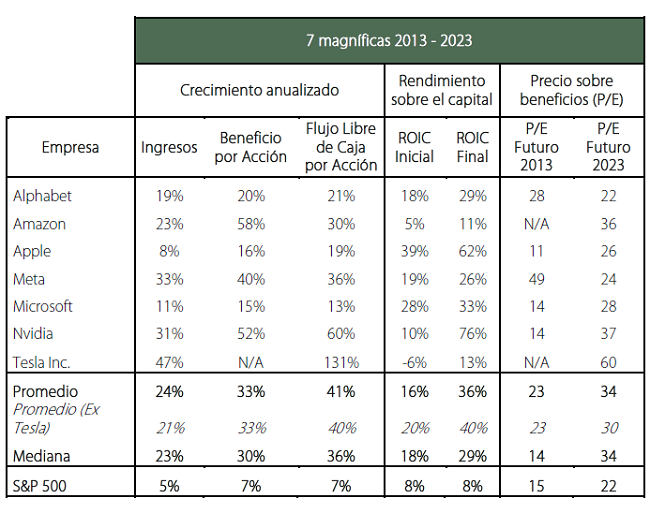

Contrariamente a las opiniones que sugieren que el rendimiento superior de este grupo de acciones no puede continuar, creemos que estas compañías tienen fundamentos sólidos, con altos rendimientos sobre el capital, elevados márgenes de flujo de caja libre y un crecimiento atractivo. Además, se encuentran bien posicionadas para liderar y beneficiarse de la adopción y el desarrollo de nuevas tecnologías.

Durante la última década, las “siete Magníficas” han incrementado los ingresos en un 24% anual en promedio, sus ganancias por acción (EPS) en un 33% y su flujo de caja libre por acción en un 41%. A pesar de este desempeño sobresaliente, sus valoraciones se mantienen razonables en comparación con el mercado en general. Excluyendo a Tesla, el promedio del precio sobre beneficios (P/E) ha evolucionado de 23x a 30x, comparable con el 29x del Russell 1000 Growth.

Valoración y expectativas

Teóricamente, la mejor manera de valorar un activo es mediante el descuento de sus flujos de caja futuros. Sin embargo, en la práctica, esto requiere formular numerosas hipótesis y predicciones a largo plazo. Como dijo Yogi Berra, “en teoría no hay diferencia entre la teoría y la práctica, pero en la práctica si la hay.”

Además, es común que los analistas modifiquen sus análisis para alinearlos con expectativas preestablecidas. Sin embargo, una valoración efectiva debe ser lo más sencilla y menos profética posible. Como dijo Charlie Munger, “No necesitas una báscula para saber si alguien necesita adelgazar o engordar.”

Una táctica útil consiste en evaluar el crecimiento futuro que está descontando el precio de la acción. Esta valoración se basa en un enfoque pragmático y sencillo, analizando las expectativas implícitas en los precios de las acciones y comparándolas con nuestras propias expectativas fundamentadas. Esto nos permite identificar oportunidades de inversión atractivas y evitar valoraciones excesivamente optimistas o pesimistas.

En general, consideramos que actualmente las expectativas del mercado son razonables y que empresas como Alphabet y Amazon están valoradas conservadoramente. La valoración de Alphabet, por ejemplo, descuenta una tasa de crecimiento anual compuesta (CAGR) de ingresos del 4% durante un período de 20 años a los márgenes actuales, apenas por encima de la inflación.

En cuanto a Tesla, las expectativas parecen excesivamente optimistas si la consideramos únicamente como un fabricante de vehículos eléctricos. La empresa todavía cuenta con un bajo nivel de adopción del FSD (“Full Self-Driving”) y sus márgenes operativos son similares a los de fabricantes tradicionales. Sin embargo, Tesla cuenta con otros segmentos con enorme potencial, ha demostrado ser una empresa altamente innovadora y ha superado expectativas en el pasado.

Calidad de las Ganancias y Capex en las Grandes Tecnológicas

Este último año hemos observado un aumento extraordinario en los gastos de capital (Capex) por parte de los gigantes tecnológicos destinado a infraestructuras de Inteligencia Artificial, a mejorar el posicionamiento competitivo y a dar una respuesta a la creciente demanda de servicios de IA y “Cloud”. En conjunto, se prevé que solo cuatro gigantes tecnológicos representarán aproximadamente el 20% del Capex total del S&P 500 en 2024, en comparación con solo el 4% hace una década.

Aunque estos desembolsos no impactan de inmediato en los resultados financieros, debido a su capitalización y amortización gradual, anticipamos: un incremento en los gastos de depreciación en los próximos años a medida que estas inversiones maduren, una presión temporal sobre sus márgenes y un cambio en su estructura de costes.

En definitiva, aunque el aumento del Capex representa un desafío a corto plazo para la calidad de las ganancias, también posiciona a estas empresas para un potencial crecimiento significativo en el futuro. La evolución de estas inversiones, y su impacto en los resultados financieros, serán factores cruciales que monitorear en los próximos años.

About The Author: Francisco Pinillos

Francisco Pinillos es Socio Fundador de Marango Asset Management, SL y Asesor de Inversiones de Marango Equity Fund, FI. Previamente, trabajó para MMG Bank Corp. como “Portfolio Manager” y, antes, como “Research & Analysis Specialist” especializándose en renta fija corporativa y en renta variable internacional.

Además, ha desempeñado los cargos de Ventas Institucionales de productos derivados en Altura Markets SV y de Analista en el área de Mercados Primarios de la Comisión Nacional del Mercado de Valores (CNMV).

Francisco cuenta con una experiencia acumulada de más de 15 años en la industria financiera. Es Licenciado en Administración de Empresas por CUNEF, posee el título de “Certified European Financial Analyst (CEFA) y es MBA por el IE Business School.

More posts by Francisco Pinillos